タイの税制について|付加価値税(VAT)

- 税務申告

付加価値税(VAT)

付加価値税(VAT)は、タイ国内の物の販売、サービス提供、およびタイ国内への輸入に対する税金となり、日本の消費税に該当します。

税率

付加価値税の税率は7%(法律は10%だが、軽減税率が適用)になります。

ただし、物の輸出および海外サービス提供については要件を満たす場合には税率0%になります(詳細は、FAQを参照ください。)

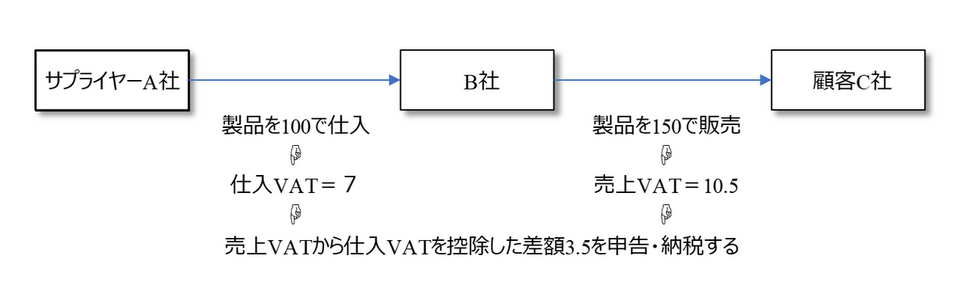

付加価値税のメカニズム

タイの付加価値税はタックスインボイス制度が導入されており、以下のように顧客から預かった売上VATとサプライヤーに支払った仕入VATとの差額を申告・納付します。

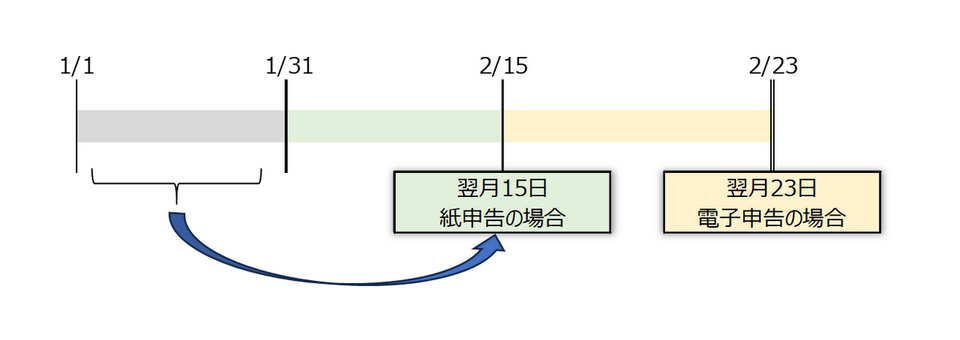

申告・納付期限

付加価値税の申告・納付期限は、発生した売上VAT(仮受消費税)および仕入VAT(仮払消費税)について、翌月15日(電子申告の場合、23日前後)となります。

付加価値税の計算方法

付加価値税は売上VAT(仮受消費税)から仕入VAT(仮払消費税)を控除した差額を申告・納付します。

(売上VAT)-(仕入VAT)=(納付すべきVAT)

売上VAT

売上VATについて、VAT非課税取引を除き、すべての物品の輸入および販売、サービスの提供がVATの課税対象となります(0%のVAT取引もあります)。

また、売上VATの対象となる取引には、作業屑や中古品の販売も含まれます。さらに、無償・低廉取引についても合理的な理由がない場合には、市場価格で取引が行われたとみなされて売上VATの対象取引になるので注意が必要です。

仕入VAT

仕入VATについて、仕入VATの控除が制限されてるものを除いて、タックスインボイス(TAX INVOICE)にもとづいて売上VATから控除が可能となります。タックスインボイスについて、歳入法にて記載要件が規定されていますので、記載要件を満たさないタックスインボイスにもとづく仕入VATは控除が認められないため注意が必要です。

納付すべきVAT

売上VATから仕入VATを控除した差額を申告・納付しますが、差額がマイナスになった場合、翌月以降に繰り越すか還付申請を選択できます(還付申請を行うと通常、税務調査が入ります)。

付加価値税のFAQ

A.

タックスインボイス(“TAX INVOICE”)の記載要件について、タイ歳入法などにより以下の記載要件が規定されています。

TAX INVOICEの記載要件

- “Tax Invoice”という文言の記載

- 発行する事業者の名前(会社名)、住所、本店か事業所(支店)か、納税者番号

- 商品、サービスの購入者の名前(会社名)、住所、本店か事業所(支店)か、納税者番号

- タックスインボイスのシリアルナンバー(連番)、およびブックナンバー(該当すれば)

- 物品、サービスの名称、種類、分類、数量および金額

- 物品、サービスにかかるVATの金額(物品、サービス自体の金額とは別記する)

- タックスインボイスの発行日

また、タックスインボイスの作成要件についても歳入局通達などにより規定されており、主な内容は以下の通りです。

TAX INVOICEの作成要件

- 言語は、タイ語または英語で記載しなければならない

- 通貨は、タイバーツで表示しなければならない

- “Tax Invoice”という文言の記載は事前に印刷されたものであり、スタンプ、タイプ、筆記は認められない

- 顧客に渡すタックスインボイスはオリジナルでなければならず、控えには“COPY”と印字される必要がある

- タックスインボイスに明細書を添付または複数ページのタックスインボイスの発行は可能である

- タックスインボイスは、原則として修正することは認められない。よって、間違いのあるタックスインボイスはキャンセルし、新しいタックスインボイスを発行する必要がある

- VATの計算について、サタン未満の数値は四捨五入する

- タックスインボイスの住所はその所在地が明確である限り、VAT登録上と同一であることを要しない

- タックスインボイスの購入者名は明確である限り、一部略称、略語、スペルミスは許される

A.

VATの課税点とは、「いつ」売上VATが課税されるかということであり、VATの課税点の翌月15日までに申告・納付が必要となるため、VATの課税点が“いつ”なのかは重要となります。

物品の販売

物品の販売の課税点は、物品の引渡し時点とされています。ただし、物品の引渡しよりも前に物品の対価を受領する場合やタックスインボイスが発行された場合にはその時点が課税点となります。

実務上、物品の販売については、物品の発送時に添付されるデリバリーノート/請求書がタックスインボイスを兼ねるように作成されていることが一般的です。

サービスの提供

サービスの提供の課税点は、サービス提供の対価受領の時点とされています。ただし、対価受領よりも前にサービスの使用・消費が行われる場合やタックスインボイスが発行された場合にはその時点が課税点となります。

実務上、サービスの提供については、対価の受領時に発行される領収書がタックスインボイスを兼ねるように作成されていることが一般的です。

A.

仕入税額控除ができない仕入VATについて、タイ歳入法などにより規定されており、主な内容は以下の通りです。

- タックスインボイスがない場合の仕入VAT

- 支払ったことを証明することができないタックスインボイスにかかる仕入VAT

- タックスインボイスの記載内容に重大な誤りや不備がある場合の仕入VAT

- 事業目的に直接関係しない支出にかかる仕入VAT

- 交際費にかかる仕入VAT

- 定員10人以下の乗用車またはミニバスの購入ならびに関連不随費用にかかる仕入VAT

A.

サービスの輸入についてもVATの課税対象となります。

サービスの輸入とは、以下1.2を満たす取引となります。

- タイ国外で提供されたサービス

- タイ国内で使用・消費されるサービス

例えば、日本本社からタイ現地法人に請求されるマネジメントサービスなどはサービスの輸入に該当する場合があります。

サービスの輸入の課税点(納税義務が生じるタイミング)は、対価の支払日となりますので、支払日の翌月7日までにPP36にて申告・納付が必要となります。PP36にて納付したVATは、翌月に仕入VATとして仕入税額控除が可能となります。

A.

サービスの輸出について、以下1~3の要件を全て満たす場合には0%税率が適用できます。

- サービスがタイ国内で遂行されること

- サービスの結果のほとんどすべてがタイ国外で使用されること

- タイ国外のサービス利用者に請求書が発行され、タイ国外のサービス利用者から対価を受け取ること

上記1~3の要件を1つでも満たさないサービスの輸出についてはタイ国内取引として7%税率が適用されるため留意が必要となります。

A.

物品の輸出について、0%税率が適用できます。

ただし、0%税率を適用するためには、実際に物品がタイ国外へ輸出(またはEPZ(輸出加工区)、FZ(フリーゾーン)に搬入)されている必要があり、輸出申告書などの通関書類にて証明できることが要件となります。

よって、タイ国外の顧客へ販売・請求した場合でも、実際の物品がタイ国内の会社へ発送されるような場合には0%税率は適用できないため留意が必要となります。